Als betrieblicher Altersversorger haben wir eine besondere Verantwortung, mit dem uns zur Verfügung stehenden Kapital Erträge zu erzielen. Und es geht nicht nur darum, die Altersversorgung auch in langer Zukunft sicherzustellen, sondern auch darum, mit dem Kapital nachhaltig zu wirtschaften. Als Kirchliche Versorgungskassen KZVK und VKPB steuern wir Kapitalanlagen in Höhe von rund 17 Mrd. Euro (Stand Januar 2024).

Mit der Kapitalanlage der Kirchlichen Versorgungskassen sind drei Abteilungen betraut: Assetmanagement, Liegenschaften und Realkredite.

Assetmanagement

Die Abteilung Assetmanagement verantwortet die direkte Anlage in EUR-Anleihen sowie indirekte Investitionen in:

- Globale Aktien und Rentenfonds

- Europäische Immobilienfonds

- Globale Alternative Investments mit dem Schwerpunkt Privatkapital

Zudem ist die Abteilung mit Themen aus dem Environmental Social Governance (ESG) betraut.

Liegenschaften

Die Liegenschaftsabteilung ist für den Erwerb und die Verwaltung von Immobilien mit dem Schwerpunkt Wohnen verantwortlich. Die Mitarbeitenden bewirtschaften einen Bestand von rund 3.800 Wohneinheiten und ca. 130.000 m² Gewerbefläche. Der Immobilienbestand konzentriert sich dabei hauptsächlich auf Nordrhein-Westfalen.

Realkredite

Die Abteilung Realkredite betreut das bestehende Darlehensportfolio.

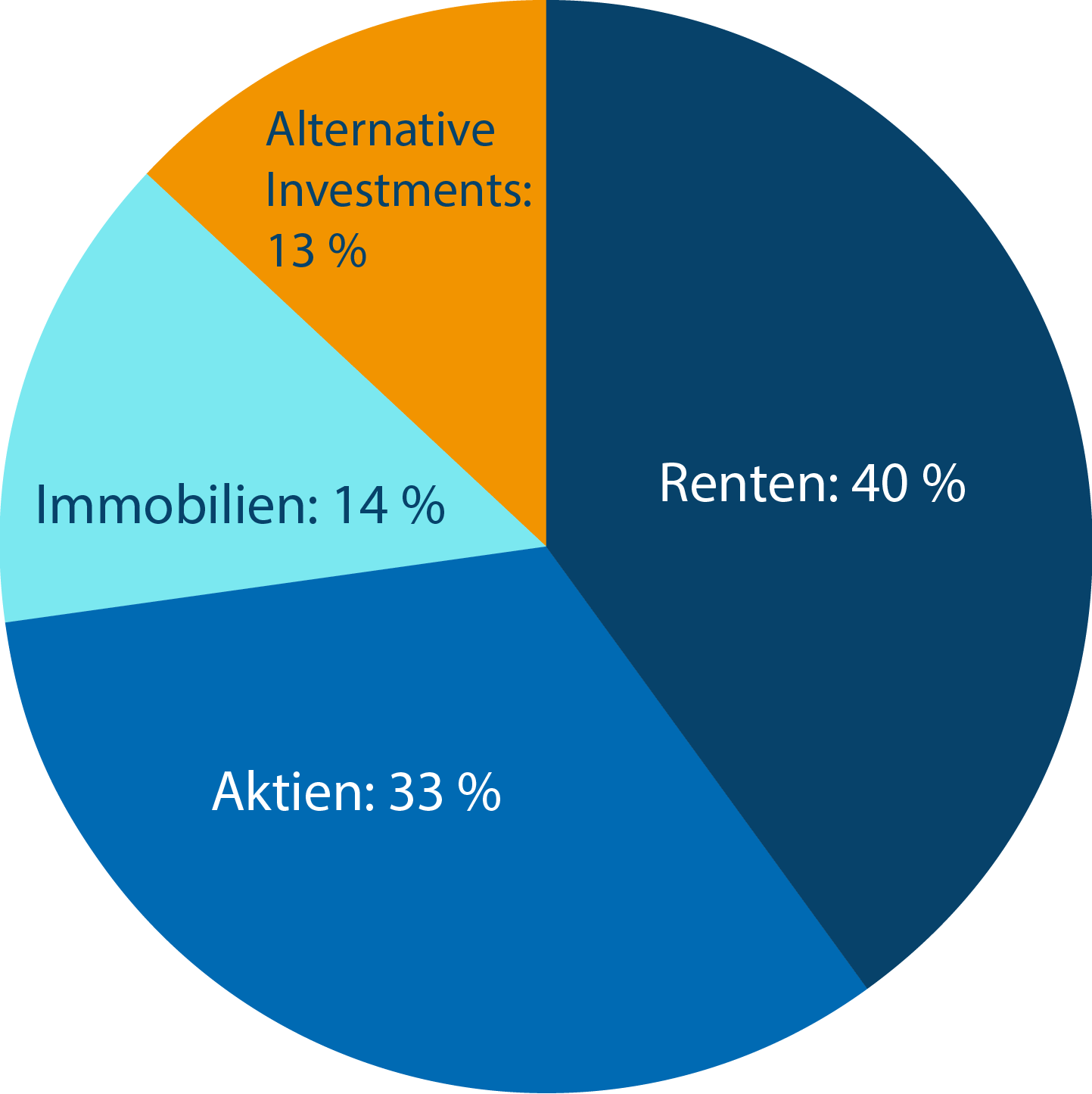

Aufgliederung der Kapitalanlagen

Die Kapitalanlage der Kirchlichen Versorgungskassen teilt sich wie folgt auf:

- Renten: 40 %

- Aktien: 33 %

- Immobilien: 14 %

Ziel sind hier 25 % - Alternative Investments: 13 %

Ziel sind hier 15 %

Abteilung Assetmanagement

Wie funktionieren die Abläufe im Assetmanagement?

Ausgehend von der jährlichen langfristigen Asset Liability Studie erstellt die Abteilung Assetmanagement eine mittelfristige Strategische Asset Allokation, die als Grundlage der Anlageentscheidungen für das Folgejahr dient. Auf monatlicher Basis erfolgt zusätzlich eine taktische Analyse auf Basis des aktuellen ökonomischen und Kapitalmarktumfelds. Sämtliche Investitionsentscheidungen werden innerhalb des zwei-wöchentlich tagenden Investmentkomitees – besetzt mit Assetmanagement, Vorstand Kapitalanlagen und Risikomanagement – getroffen. Als Leitplanken der Kapitalanlagensteuerung dienen dabei das interne Regelwerk, die monatliche Risikoanalyse sowie vierteljährliche Analysen der Treiber der Wertentwicklung. Innerhalb der Abteilung Assetmanagement übernehmen die jeweiligen Teams die Portfolioverantwortung für ihre Teilportfolien und berichten regelmäßig in die Gremien. Innerhalb des Investitionsprozesses werden Risikomanagement und ESG-Kriterien mehrstufig und systematisch integriert, um eine ganzheitliche Betrachtung auf die jeweilige Investitionsabsicht sicherzustellen. Das Team besteht aus erfahrenen Spezialisten mit durchschnittlich mehr als 10 Jahren Berufserfahrung.

Abteilungsleitung Assetmanagement

Strategische Assetallocation und taktische Analyse Kapitalmarktumfeld

- Axel RahnAbteilungsleitung

Team Renten Direktbestand

- Semiaktiver Ansatz im EUR Rentenmarkt mit Fokus auf liquide Qualitätstitel unter Verzicht von Derivaten

- Benchmark Bloomberg EUR Aggregate

- Fundamentale Einzeltitelanalyse mit interner Bonitätseinschätzung unter Einbeziehung Makroumfeld

- Tobias NolteTeamleitung

Team Wertpapierfonds

- Multimanager Ansatz mit dem Ziel empirisch fundierte Risikoprämien abzuschöpfen

- Mehrstufiger Auswahlprozess mit regelmäßiger Qualitäts- und Kostenkontrolle inklusive Vor-Ort Besuche

- Fokus Aktien: Regionale Aktienmandate mit Stilausprägung und erhöhtem Tracking Error

- Fokus Renten: kostengünstige indexnahe Standardprodukte in den Segmenten Euro Unternehmensanleihen, US-Unternehmensanleihen, Globale Hochzinsanleihen sowie globale Staatsanleihen Schwellenländer.

- Matthias LangeTeamleitung

Team Alternatives

- Dualstrategie mit Outsourcing von Mandatsteilen an externe Manager

- Fokus der Investition auf Private Equity Fonds in einem globalen Ansatz

- Innerhalb extern vergebener Mandate besitzen die Versorgungskassen ein Vetorecht

- Die Analyse möglicher Investitionen erfolgt in einem mehrstufigen Analyseprozess unter Einbindung des Risikomanagements

- Systematische Betreuung inklusive Vor-Ort Besuche der jeweiligen Manager sowie Transparenz bis auf Unternehmensebene

- Christian BonnetTeamleitung

Team Immobilienfonds

- Schwerpunkt laufzeitbegrenzte immobilienquotenfähige Fonds mit Investitionsschwerpunkt Europa

- Mehrstufiger Investitionsprozess unter Einbindung des Risikomanagements

- Systematische Betreuung der bestehenden Mandate inklusive Vor-Ort Besuche der jeweiligen Manager sowie Transparenz bis auf Einzelimmobilienebene

- Ingmar R. RuppTeamleitung

Geschäftsbericht

Unser Geschäft ist Ihre Zukunft! Daher ist es uns wichtig, Ihnen mehr Einblick in unser Geschäft zu geben. Um unsere Transparenz zu steigern, finden Sie unsere Geschäftsberichte an dieser Stelle zum Download.

Zum Geschäftsbericht